George Dorgan e’ un noto analista di nazionalita’ tedesca della UBS e della Reuter, consulente finanziario e manager di portafogli in Svizzera, e gestore del blog snbchf.com.

Di seguito la traduzione dei passi piu’ significativi dell’articolo a cura

Scenarieconomici.it.

Noi pensiamo che l’Italia, a differenza dell’Argentina nel 2001 e nella Spagna di oggi, sopravviverebbe senza particolari problemi ad un uscita dall’Euro e dal cambio fisso. Vista l’opinione pubblica e politica in Italia e in Germania questo scenario ha una certa probabilità di accadere nei prossimi 2-3 anni.

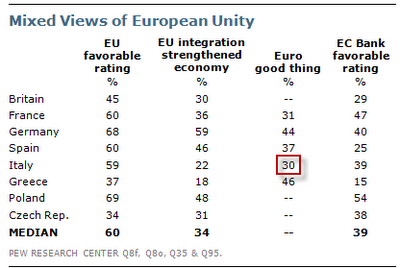

In Italia, a differenza di quanto comunemente si pensa, o di quanto i media vogliono far intendere, l’opinione pubblica e’ quella meno entusiasta dell’Euro in Europa (

fonte).

Questa ricerca ha portato a una lunga lista di motivi per cui l’uscita dall’euro dell’Italia potrebbe accadere nei prossimi 2 o 3 anni:

SITUAZIONE POLITICA ED ECONOMICA IN ITALIA

1 . L’ascesa del Movimento Cinque Stelle, che vuole sottoporre a Referendum l’uscita dall’Euro dell’Italia, e possibilmente di default sul debito pubblico.

2 . Dalla ricerca PEW il 44 % degli italiani guarda l’euro negativamente , e solo il 30 % favorevolmente. L’Italia, secondo PEW e’ la nazione europea piu’ euroscettica.

3 . Secondo PEW solo il 50 % degli italiani voterebbe per mantenere l’euro in un Referendum. Questa è la percentuale più bassa nella zona euro. I dati di novembre 2012 mostrano che il 43 % degli italiani vuole tornare alla Lira .

4 . Molti politici pensano che l’avanzo primario in Italia (che negli ultimi 15 anni e’ stato il migliore d’europa), migliorerebbe con l’uscita dell’euro, rendendo più competitivo il costo del lavoro. Con l’euro l’Italia e’ passata da un attivo commerciale consistente ad un deficit commerciale strutturale (specie con la Germania). Un effetto perverso dell’euro !

5 . La situazione economica in Italia sta peggiorando , i consumi crollano, e l’euro-eroe Monti sperava di salvare il bilancio con aumenti di tasse. Ovviamente l’effetto è stato l’opposto ed i consumi caleranno ancora.

6 . Grazie alla riduzione della domanda interna e l’euro a buon mercato nel 2012, la bilancia commerciale in Italia è notevolmente migliorata. La Nuova Lira potrebbe spingere la bilancia commerciale in un surplus ancora più forte .

MANCANZA DI COMPETITIVITA’

7 . L’Italia, la Spagna , il Portogallo e la Grecia non ha sfruttato i tassi di interesse storicamente bassi tra il 2002 e il 2007 per migliorare le loro economie attraverso fattori di lungo periodo come la tecnologia o meglio le infrastrutture. Il denaro a buon mercato spesso e’ volato in superfluo immobiliare, eccessi di spesa

o è stato in parte perso in canali burocratici o di tipo mafioso. Oggi il finanziamento per le società italiane e’ meno conveniente, e le politiche della BCE non aiutano piu’ di tanto, in tal senso.

8 . Monti non ha fatto le riforme necessarie: i licenziamenti sono ancora costosi per le imprese e la quota del pubblico impiego resta elevata. Percio’ l’unico modo per diventare competitivi restando nella zona euro è di aspettare che salgano i salari in Germania (a causa della progressiva riduzione della disoccupazione) e nei paesi dell’est europa. Questo processo è molto doloroso e può richiedere molti anni o addirittura decenni, e potrebbe anche non verificarsi.

9 . Gli Economisti tedeschi e il governo tedesco sono fortemente influenzati dalle teorie che privilegiamo l’offerta (e l’allargamento della bilancia dei pagamenti) e non la domanda interna lato dell’offerta. Guardano su fattori a lungo termine come la competitività e sono contro le misure a breve termine.

10 . Le teorie economiche ortodosse che puntano tutto su competitivita’ ed austerita’ sono prevalenti nelle istituzioni europee e nelle conseguenti politiche

11. Infine, i principali quotidiani e economisti mainstream accettano “ il principio di base economica di Robert Mundell dell’area valutaria ottimale“, e sono fortemente ostili allo stampare denaro. Ovviamente i questo modo, e stando in piedi l’euro, i “periferici” continueranno a non essere competitivi.

L’EURO DISTRUGGE IL WELFARE STATE

12 . Se restera’ l’Euro, le forze del libero mercato ridurranno la quota del settore pubblico e distruggeranno gli Stati sociali di Francia e paesi Mediterranei. Come ha detto Robert Mundell : ”Si mette la politica monetaria fuori dalla portata dei politici, e senza la politica fiscale, l’unico modo per non distruggere enormi quantita’ di posti di lavoro e’ la riduzione di norme in materia di lavoro.”

13 . L’ euro elimina il potere da parte dei politici di fare regali elettorali al loro popolo. Pertanto ulteriori riforme per aumentare la competitività sono a rischio. L’ostilita’ verso l’euro crescera’ conseguentemente: il sogno politico di una moneta comune potrebbe distruggere l’ idea europea.

14 . L’elettorato e i cittadini tedeschi sono diventati molto attenti agli enormi rischi impliciti nel ESM. Sembra che i consumatori tedeschi ora hanno deciso di aumentare il loro risparmio, nonostante l’aumento dei salari . Molti di loro pensano che lo stato tedesco avrà bisogno di finanziare la periferia per sempre , il che implica maggiori imposte future. Un rallentamento della crescita tedesca o una recessione potrebbe innescare richieste tedesche per fermare il finanziamento tramite l’ESM e per uscire l’euro.

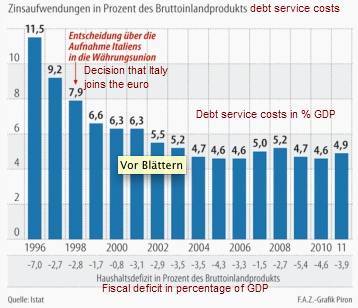

I COSTI PER L’ITALIA NELLA ZONA EURO SONO TROPPO ALTI

15. L’Italia è troppo grande essere salvata, a causa delle dimensioni limitate del MES. L’Italia spende circa il 5,5% del PIL in interessi, piu’ del doppio del resto d’europa. I tassi dei decennali sono al 4,5%, ma hanno toccato il 6% durante la crisi.

16. I tassi si sono ridotti in Italia a causa dei bassi tassi internazionali, nonche’ al miglioramento della bilancia commerciale italiana, ottenuta per lo più con la riduzione delle spese dei consumatori e quindi delle importazioni. Ma la riduzione del PIL continuera’ a far crescere il debito italiano e spingerà verso l’alto i rendimenti dei BTP di nuovo. Solo un aumento dell’inflazione grazie a una nuova Lira aiuteranno a ridurre il debito italiano. La recente tendenza alla crescita di detentori residenti dei titoli del debito pubblico aiuterà gli italiani a mantenere i rendimenti sotto controllo.

LA GERMANIA NON PAGHERA’ PER RENDERE PIU’ CONVENIENTI I FINANZIAMENTI DEI PIIGS

17. Gli Eurobond non verranno adottati nella nostra generazione. La tedesca Merkel ha chiaramente affermato che lei non permetterà questo finché vive.

18. Anche l’opposizione tedesca non vuole un finanziamento ESM a Banche e stati. Solo il 17% dei tedeschi vuole eurobond. I Tedeschi accetteranno un’unione fiscale solo se la disciplina tedesca dominasse.

19. Al contrario della Germania, che si sente ancora responsabile per la sua storia, la Finlandia è particolarmente resistente e vuole garanzie di ulteriori salvataggi.

FRANCIA ED ITALIA NON ACCETTERANNO IL “BIG BROTHER” FISCALE TEDESCO

20. Francia ed Italia si oppongono un’unione fiscale, che sarebbe sotto il controllo tedesco. Spagna e Portogallo sono piuttosto come marionette della disciplina fiscale tedesca e della BCE. Al contrario dell’Italia, la Spagna ed il Portogallo non hanno altra possibilità, perché hanno maggiori rischi da un uscita dall’euro.

PER L’ITALIA I RISCHI LEGATI ALL’USCITA DALL’EURO SONO LIMITATI

I motivi principali di rischio limitato sono segnalati sul Telegraph e nella teoria dei giochi prendono da David Woo di BoA Merrill Lynch.

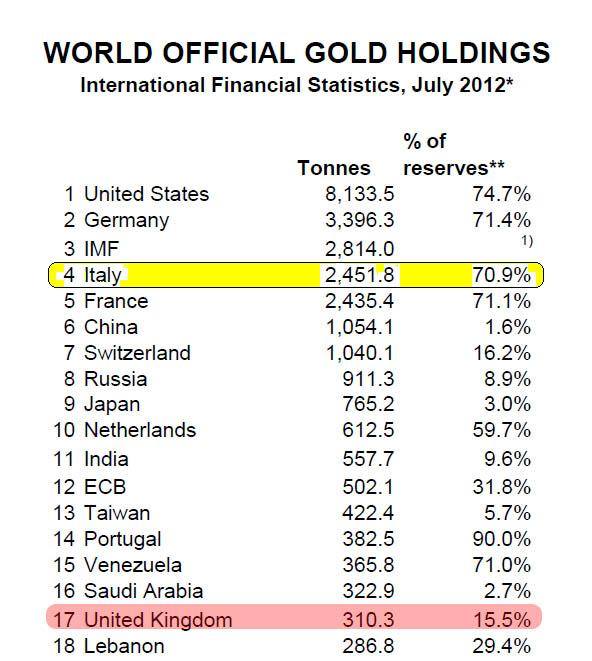

1. La Banca centrale Italiana ha grandi riserve in Oro, tali da scongiurare l’iperinflazione, se lasciato l’euro.

2. Al contrario della Spagna, la posizione patrimoniale sull’estero in Italia è solo leggermente negativo, mentre quello della Spagna è negativo per il 92% del PIL.

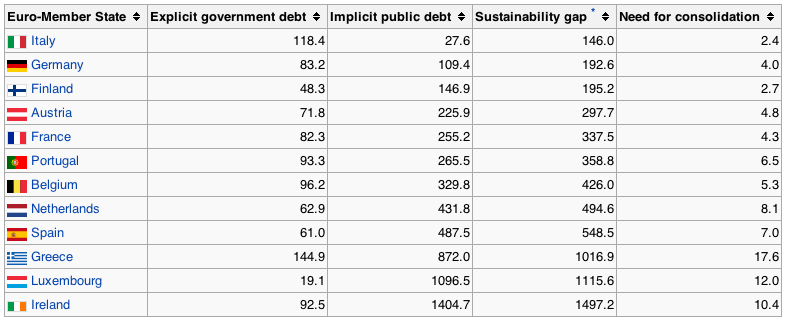

3. Il Debito pubblico e privato è 260% del PIL, simile alla Germania e molto inferiore rispetto alla Francia, la Spagna o il Regno Unito. La ricchezza privata e’ di € 8,6 trilioni di dollari: gli italiani sono più ricchi pro capite rispetto tedeschi.

4. L’elevato tasso di risparmio e di ricchezza privata in Italia, significa che qualsiasi shock sui tassi porterebbe a maggiori pagamenti a obbligazionisti italiani,e quindi alla fine gli effetti resterebbero principalemente nel paese. Oggi i principali detentori del debito pubblico italiano sono le banche italiane e privati.

5. L’Italia è prima nell’indicatore di lungo termine indicatore del FMI sulla sostenibilita’ del debito: 4.1, davanti alla Germania 4,6, Francia 7,9, Regno Unito 13,3, Giappone 14,3, e negli Stati Uniti 17. Un approccio alternativo per il debito a lungo termine, compreso il debito implicito (tramite promesse pensionistiche, ecc), mostra una situazione ancora migliore per l’Italia.

6. Un forte aumento di interesse nominale (se succede davvero) dopo l’uscita dall’euro dell’Italia, farebbe molti meno danni in Italia che non in Spagna, perché il livello di indebitamento privato in Spagna è molto più alto che in Italia.

7. Una crisi degli stati periferici d’europa con esplulsione dall’euro, con i loro 100 milioni di persone, non avrebbe impatti mondiali.

8. Il rischio principale di un’uscita dall’euro per i paesi periferici, è un deficit di capitale per le banche periferiche: il rischio sarà limitato pero’ per l’Italia . L’ EMS garantira’ in modo temporaneo un finanziamento a breve per alcune banche italiane, in cambio l’Italia promettera’ di non fare default sul suo debito . Il Debito di diritto italiano dovrebbe essere trasferito in Nuova Lira, con un conseguente taglio implicito per i mutuatari straniero.

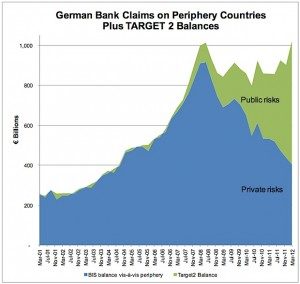

9. L’esposizione bancario tedesco con l’Italia s’e’ fortemente ridotto durante la crisi; ora il grosso dei rischi della Germania sono legati all’EMS.

10. Come sappiamo tutti, le banche tedesche sono riuscite a scaricare il loro “rischio PIIGS” sulla bilancia Target2, sulla Bundesbank, cioè il contribuente tedesco. Pertanto, il rischio di una ricapitalizzazione delle banche tedesche è ormai trascurabile dal punto di vista dei contribuenti tedeschi. Dopo le operazioni di LTRO 2012, i titoli di Stato italiani sono oggi detenuti dalle banche italiane o individui italiani.

11 . Se l’Italia uscisse dall’euro, di certo essa vorra’ rimanere un membro della comunità internazionale, per cui difficilmente fara’ default, ma semplicemente ripaghera’ i debiti in Lire. Parliamo quindi di una svalutazione, e quindi di una perdita del 15-20%. A luglio 2012 l’Italia aveva 274 miliardi di € di partecipazione Target2. Per cui, la Nuova Lira implicherebbe una perdita di 40-50 miliardi € per il settore pubblico tedesco, solo il 2 % del PIL tedesco .

CONCLUSIONI

Noi pensiamo che l’Italia, a differenza dell’Argentina nel 2001 e nella Spagna di oggi, sopravviverebbe senza particolari problemi ad un uscita dall’Euro e dal cambio fisso. Vista l’opinione pubblica e politica in Italia e in Germania questo scenario ha una certa probabilità di accadere nei prossimi 2-3 anni. Un nuovo compito per l’ESM sarà quello di sostenere le possibili ricadute temporanee sulle banche dei paesi periferici, dopo l’uscita dell’Italia dall’euro. L’euro si rivalutera’ fortemente dopo l’uscita dei periferici, e l’economia italiana ed europea si riprenderanno abbastanza rapidamente .

Se l’Italia, tuttavia, non lascia la zona euro, l’Italia e la Germania corrono il rischio di lunga recessione , in cui sia i consumatori che le imprese cercano di ridurre il debito e di consumare meno: i tedeschi nel timore di futuri debiti legati all’ESM, gli italiani in risposta alle infinite misure di austerità. Quindi l’uscita Euro italiana dovrebbe davvero aiutare la zona euro.

By GPG Imperatrice